¿Ha crecido la desigualdad en España? (I)

Hay una percepción generalizada de que la desigualdad económica en España es altísima y de que está aumentando. Y hay datos que lo confirman, como hemos discutido a menudo aquí. Sin embargo, algunos datos conocidos recientemente indican que hay que matizar estas afirmaciones.

Desigualdad de la rentaUn indicador de desigualdad que pusieron de moda Anthony Atkinson (d.e.p.), Thomas Piketty (en NeG) y Emmanuel Saez, es la participación en la renta total del 1% y del 10% de los hogares con mayor renta. El año pasado los dos últimos lanzaron, junto con un amplio equipo, una Base de datos global de riqueza y renta (WID.world). De ella procede el gráfico siguiente, que muestra la segunda medida:

Participación en la renta nacional del 10% de hogares con mayor renta (antes de impuestos), 1940-2014, %![]()

En los países con series largas, esta participación cae de 1940 a 1980, aproximadamente, y a partir de entonces sube. En España, sin embargo, entre 1981 y 2012 esta participación ha sido bastante estable, alrededor de un tercio (son valores para la renta bruta; serían menores después de impuestos). Lamentablemente los datos no son muy recientes, pero nuestro valor en 2012 es muy similar al de Francia y muy inferior a los de EEUU, China o Reino Unido. Se obtienen resultados cualitativamente similares para la participación del 1% de hogares con mayor renta.

Esto no significa necesariamente que la desigualdad de la renta en España sea relativamente baja o no haya subido. Como dije aquí hace cuatro años, en nuestro país la desigualdad parece provenir no tanto de la fracción de renta que se llevan los hogares con rentas muy altas sino más bien de la creciente fracción de la población con niveles de renta muy bajos –información no disponible en WID.world para España–. En una entrada futura espero volver sobre datos recientes de otras fuentes, como la Encuesta Financiera de las Familias, que sí indicaban cierto aumento de la desigualdad de la renta entre 2007 y 2010.

Desigualdad de la riqueza

Incluso aunque esta medida de desigualdad de renta no muestre un crecimiento claro, es posible que la distribución de la riqueza (viviendas, depósitos bancarios, acciones, etc.) se haya vuelto más desigual, pues la riqueza es un fondo (stock) que se alimenta de la acumulación de los flujos de ahorro de la renta obtenida, aparte de las variaciones del valor de sus componentes.

¿Cómo ha variado la distribución de la riqueza en España? Para verlo sigo el Informe sobre la desigualdad global 2018 (resumen en español) de Piketty, Saez y coautores. Su capítulo 4.5 está dedicado a nuestro país y resume un trabajo de Clara Martínez-Toledano. Reproduzco aquí el gráfico que nos mostró la propia Clara en una entrada de la semana pasada. Muestra la participación en la riqueza neta total del 10% de hogares con mayor riqueza, del 40% siguiente y de la mitad inferior de la distribución:

Por un lado, vemos que en 2013 la riqueza neta media del 10% más rico fue de 813.000 euros, frente a los 19.000 euros de la mitad inferior, es decir, 43 veces mayor. Por si les da morbo, la riqueza media del 1% más rico es de 3 millones y la del 0.1% más rico de 10.4 millones.

Pero lo más llamativo del gráfico, como señalaba la propia Clara, es la sorprendente estabilidad de las participaciones en los 30 años con datos. En su entrada hace hincapié en las herencias, mientras que en el informe del WID.world se mencionan la enorme proporción de la riqueza que los españoles invertimos en vivienda –que es menor en los estratos superiores de la distribución– y las oscilaciones burbujiles que ha experimentado su precio (pero esta es una historia para otro día). Es posible, a pesar del gran esfuerzo de recolección de datos llevado a cabo, que se siga midiendo mal la riqueza (aunque se han incluido los activos opacos mantenidos en el extranjero, como les conté aquí). Por otra parte, si damos por buenos estos datos, tampoco se observa aquí un notable aumento de la desigualdad, lo que cuestiona las afirmaciones iniciales.

Para terminar, ¿está nuestra riqueza distribuida de forma más o menos desigual que en otras partes? El siguiente cuadro muestra la distribución para algunos países:

Revela una desigualdad muy alta que el 10% de los hogares posea más de la mitad de la riqueza (y el 1% superior el 21%) y que la mitad inferior solo posea menos del 7%. Por otra parte, la comparación arroja un resultado cualitativo global similar al ya visto para la distribución de la renta: un nivel de desigualdad parecido al de Francia y bastante menor que el de China o Rusia. Por no hablar de EEUU, donde el 10% más rico posee casi tres cuartas partes de la riqueza y la mitad inferior tiene una riqueza media nula. Hay razones para preocuparse.

¿Ha crecido la desigualdad en España? (II) Pues va a ser que sí

En mi entrada anterior llamaba la atención sobre un estudio que cuestiona que hubiera un aumento de la desigualdad de la riqueza en España durante la última crisis, al menos en términos de la participación del 10% más rico. Pero también apunté que hay otras fuentes de información, que muestran un panorama diferente. ¿Qué pasó, entonces?

En mi entrada anterior llamaba la atención sobre un estudio que cuestiona que hubiera un aumento de la desigualdad de la riqueza en España durante la última crisis, al menos en términos de la participación del 10% más rico. Pero también apunté que hay otras fuentes de información, que muestran un panorama diferente. ¿Qué pasó, entonces?La Encuesta Financiera de las Familias (EFF)

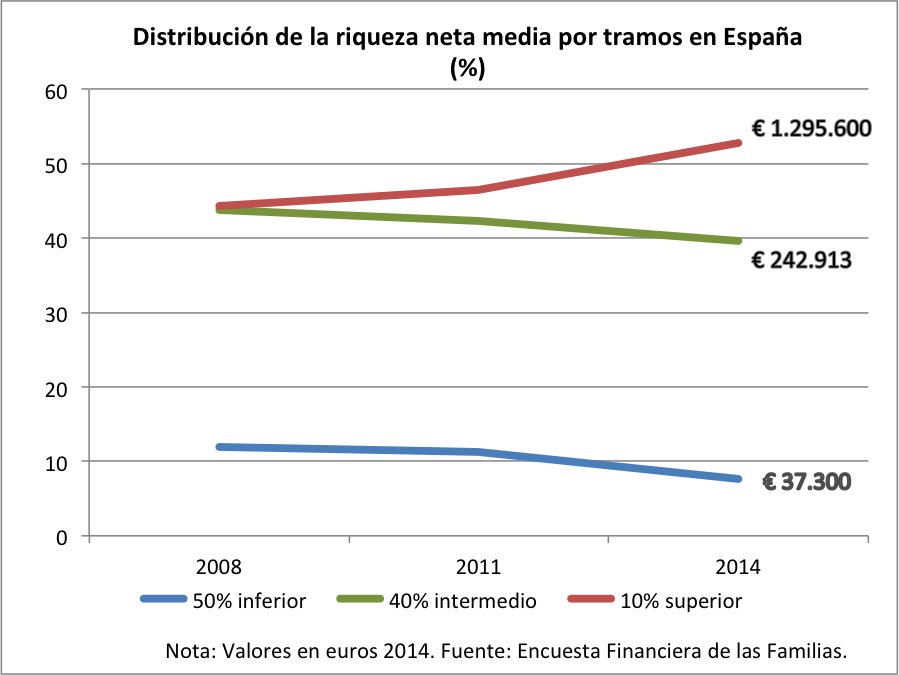

Una fuente excelente para conocer la riqueza de las familias españolas es la EFF, una encuesta representativa a nivel nacional que elabora el Banco de España cada tres años (ya conté algunos resultados derivados de la anterior oleada aquí). Según su último informe, esta es la evolución desde 2008 de la participación media en la riqueza neta (activos menos deudas) del 10% de hogares más ricos, del 40% siguiente y de la mitad inferior de la distribución:

Se observa un aumento tendencial de la desigualdad, pues el 10% superior pasa de poseer el 44.3% al 52.8% de la riqueza neta total, mientras que los otros dos grupos pierden y, en particular, la participación de la mitad inferior de hogares cae del 12% a solo el 7.6%. Estos datos suponen un nivel y un aumento de desigualdad muy considerables.

Los niveles medios por tramo en euros de 2014 también aparecen en el gráfico: 1.3 millones para el 10% superior y 37.300 euros para la mitad inferior. Resulta muy llamativo que, de hecho, los hogares situados en el 25% inferior de la distribución tengan en media una riqueza neta media prácticamente nula (sus deudas igualan a sus activos).

La contradicción

Por el contrario, como indicaba en mi anterior entrada, el trabajo de Clara Martínez-Toledano, basado en la Base de datos global de riqueza y renta (WID.world) promovida por Thomas Piketty y otros investigadores, muestra una caída entre 2009 y 2013 del 60% al 56.5% de la riqueza para el 10% de hogares más ricos.

¿Cómo se puede explicar una diferencia de evolución tan acusada? Una primer factor es que los datos la WID solo llegan hasta 2013, mientras que la EFF llega hasta 2014 y, como se ve en el gráfico, el mayor aumento de riqueza, sucede entre las oleadas de 2011 y 2014, no antes.

No obstante, la principal diferencia seguramente radica en los datos, las definiciones de las variables y las metodologías usadas. Por una parte, la EFF se refiere a hogares y la WID a personas. Y, más importante aún, mientras que la EFF calcula la riqueza a partir de las respuestas de los hogares a una encuesta, la WID emplea fuentes publicadas y en general no mide el nivel de la riqueza directamente, sino que usa el "método de capitalización": parte de datos de rentas del capital, imputa una tasa de rendimiento (cuánto se espera que rinda cada tipo de activo contenido en la riqueza) e infiere cuál debe ser el nivel de activos correspondiente.

Consciente de estas diferencias, Martínez-Toledano hace un ejercicio en que recalcula la distribución de la riqueza de la EFF con criterios similares a los de la WID. El resultado es una evolución más parecida entre ambas fuentes, como se muestra en el siguiente gráfico (donde EFF se traduce como Survey of Household Finances, SHF):

¿En qué quedamos?

Entonces, ¿ha subido o bajado la desigualdad de la riqueza en nuestro país durante la crisis? No es infrecuente que distintas fuentes estadísticas arrojen resultados discrepantes y entenderlo exige analizar los datos y las metodologías. El texto que viene a continuación es más técnico, así que el lector no interesado en los detalles puede saltar directamente al último párrafo de la entrada.

Para empezar, hay una discusión en curso entre economistas sobre las bondades relativas de la medición directa y el método de capitalización. En un trabajo reciente Fagereng, Guiso, Malacrino y Pistaferri emplean datos de Noruega para comparar ambos métodos y encuentran que la capitalización puede conducir a errores en la medición del nivel y la evolución de la desigualdad de la riqueza.

Por su parte, Saez y Zucman, en un trabajo en que calculan cambios de la distribución de la riqueza en EEUU, contrastan los resultados de la capitalización con los datos observados de riqueza para las fundaciones (donde sí se conoce) y encuentran diferencias pequeñas entre ambos métodos. Martínez-Toledano también lleva a cabo en su estimación para España dos análisis de sensibilidad de la capitalización con respecto a distintas tasas de rendimiento y a la estimación de la riqueza con la EFF.

En tercer lugar, ambas son estimaciones estadísticas. Pero la EFF tiene la ventaja de que permite calcular el intervalo de confianza (del 95% bajo normalidad) alrededor de la estimación de la participación media del 10% superior en 2011, que va del 42.7% al 50.2% (con el error estándar que proporciona el BCE, Tabla J4, para una definición un poco distinta). A pesar de ser amplio, este intervalo deja muy lejos la estimación basada en la WID, que es de alrededor del 58%.

Por último, cabe señalar que la homogeneización entre la EFF y la WID es en sí bastante difícil y algunas de las fuentes de renta usadas para inferir la riqueza, por ejemplo la renta de aquellos autónomos que tributan por módulos (donde no hay un dato real de renta) o la proveniente de la vivienda en propiedad, pueden generar errores considerables.

No soy un experto en este campo, así que tómense lo siguiente con un grano de sal. Pienso que es muy valioso contar con las estimaciones del método de capitalización cuando no tenemos fuentes estadísticas directas para estimar la riqueza y también como alternativas cuando sí las tenemos. No obstante, a mi juicio, resulta más fiable la información proveniente de encuestas bien elaboradas, como la EFF, para estimar la riqueza y su distribución, y por ello pienso que la desigualdad de la riqueza sí aumentó sustancialmente durante la crisis.

Nota. Agradezco a Ernesto Villanueva sus comentarios a la primera versión de esta entrada.