La crisis bancaria española: 2008-2012

Durante los días 20 y 21 de Junio tuvo lugar una conferencia organizada por los bancos centrales de Holanda y Suecia (el DNB y el Riksbank) sobre supervisión macroprudencial. Con motivo de la conferencia se me invitó a escribir un artículo sobre la crisis bancaria española que explicase los muchos capítulos de la misma así como las lecciones que de la gestión de la crisis se pudiesen extraer. El artículo lo podéis encontrar aquí.

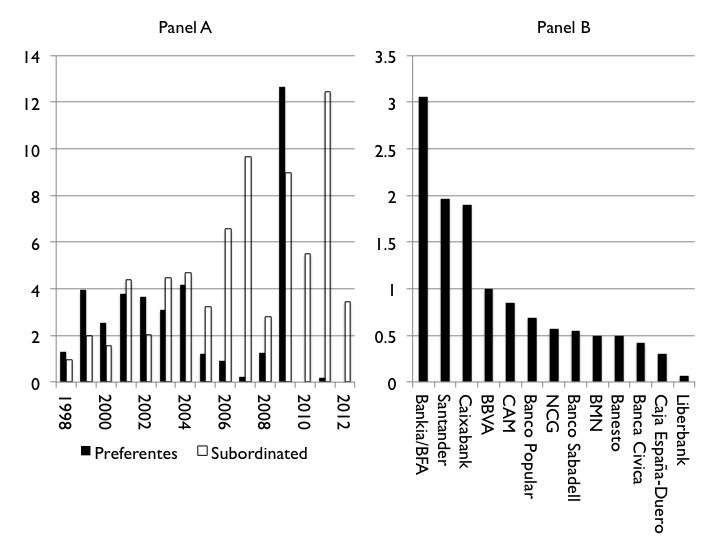

Es buen momento para hacerlo. El Banco de España ha publicado su propio informe y se celebran estos días las reuniones de la comisión parlamentaria sobre la crisis bancaria. Puede ser por tanto útil ofrecer una visión distinta de lo que ocurrió durante los años agudos de la crisis. El objetivo del artículo es doble. Por una lado contar lo que pasó y segundo ofrecer una evaluación de la gestión de la crisis que hicieron nuestras autoridades. Tiene como objetivo último extraer lecciones y aprender para al menos no cometer los mismos errores. El artículo se centra en el periodo 2008 – 2012 y sigue a uno anterior enfocado en la evolución del sector bancario español entre los años 1998 y 2008 (del que aquí dimos referencias en su momento; ese anterior artículo lo podéis encontrar aquí). Los años del MoU, SAREB, etc los trataré en un futuro artículo. Aún así y dado el interés del tema el artículo incluye al final del mismo algunos comentarios rápidos sobre el caso del Banco Popular. Este caso muestra lo complejo que es siempre la resolución de las crisis bancarias y el largo recorrido que tienen. Los casos del Popular, Bankia y la triste historia de las preferentes (véase el gráfico que cierra esta entrada) ilustran bien la necesidad de evaluar constantemente tanto la evolución del sistema crediticio como las instituciones supervisoras y de resolución. La unión bancaria no disminuye en nada esa necesidad de constante vigilancia.

El punto central del artículo se resume en pocas frases. El sistema bancario español, compuesto de bancos y cajas, tenía un problema de pérdidas en el balance derivado de la concesión de crédito a promotores, constructores y familias ligado al enorme ciclo inmobiliario español que tiene lugar en los años anteriores a la crisis. Estas pérdidas hacen necesaria la recapitalización del sistema. Dada la falta de acceso al mercado de capitales de las cajas y el objetivo de no imponer perdidas a depositantes y tenedores de deuda senior eso hacía necesaria o bien la imposición de perdidas a los tenedores de deuda subordinada y preferentistas, la recapitalización con fondos públicos o una combinación de ambas cosas. Es porque no se hace ninguna de estas dos cosas que las distintas medidas que se tomaron durante esos años no consiguieron cerrar la crisis y se minó la credibilidad de nuestras instituciones. Al loable activismo del Banco de España en lo que se refiere a la reestructuración del sector de las cajas le faltó el ingrediente fundamental para dotar a su esfuerzo de credibilidad: capital. Esto llevó a que una crisis de solvencia se transformara en una de liquidez, lo que es letal en una unión monetaria y hacía el rescate de Junio de 2012 inevitable. De ese rescate y sus consecuencias tratará un futuro artículo.